Ben je student en wil je een lening afsluiten? Er zijn verschillende mogelijkheden in Nederland, maar lenen is een serieuze financiële beslissing. Het kan een oplossing zijn voor studiekosten, woonruimte of andere uitgaven, maar het brengt ook risico’s en kosten met zich mee.

In dit artikel kijken we niet alleen naar de opties voor studentenleningen, maar geven we je ook tips om verstandig met lenen om te gaan. Daarom bespreken we eerst waarom het soms beter is om géén lening af te sluiten. Daarna leggen we uit welke studentenleningen er beschikbaar zijn en hoe je ervoor in aanmerking komt.

Een lening kan je helpen om je studententijd door te komen, maar wees slim: lenen kost geld. Lees snel verder en ontdek welke mogelijkheden het beste bij jouw situatie passen.

Waarom je als student geen geld moet lenen

Als student kan geld lenen verleidelijk zijn. Collegegeld, boeken, huur en sociale activiteiten stapelen zich op, en soms lijkt een lening de enige uitweg. Maar voordat je een lening afsluit, is het belangrijk om de risico’s goed te begrijpen. Geld lenen klinkt misschien als een makkelijke oplossing, maar de gevolgen kunnen je financiële toekomst flink beïnvloeden.

Leningen moeten na je studie worden terugbetaald, vaak al snel na afstuderen. Als je geen goedbetaalde baan vindt, kan de aflossing van je studieleningen je financiële situatie flink onder druk zetten. Dit kan leiden tot betalingsachterstanden en zelfs een negatieve BKR-registratie, waardoor je toekomstige financiële kansen, zoals het afsluiten van een hypotheek, ernstig worden beperkt.

Hoewel de rente op overheidsleningen vaak laag is, zijn andere vormen van leningen, zoals een persoonlijke lening of minileningen, veel duurder. Je betaalt uiteindelijk meer rente dan je misschien verwacht, vooral bij korte termijn oplossingen zoals flitskrediet. Dit maakt lenen dan ook een dure keuze die vaak vermeden kan en moet worden.

Een studielening kan er bovendien voor zorgen dat je minder kredietwaardig bent in de ogen van hypotheekverstrekkers of andere kredietverleners. Hierdoor kan het moeilijker zijn om een huis te kopen of andere grote aankopen te financieren. Dit is vooral problematisch als je naast studieleningen ook andere schulden hebt opgebouwd.

Wat is dan ons advies? In plaats van lenen, kun je proberen je inkomsten te verhogen of je uitgaven te verlagen. Zoek naar parttime werk, freelancen of stages met vergoeding. Probeer daarnaast creatieve oplossingen zoals onderhandelen over huur of goedkope alternatieven voor boeken en studiematerialen. Denk ook aan lange termijn investeringen, zoals beleggen in vastgoedfondsen of vastgoedaandelen. Dit is natuurlijk een veel betere keuze dan rente betalen op leningen.

Het is dus duidelijk dat lenen als student aanzienlijke risico’s met zich mee brengt. Hoewel het soms onvermijdelijk lijkt, is het slim om eerst alle alternatieven te overwegen. Uiteindelijk loont het om leningen zoveel mogelijk te vermijden en je financiële toekomst veilig te stellen.

Hoe geld lenen als student?

Soms is geld lenen als student onvermijdelijk. Dat is niet ideaal, maar het kan wel op een verantwoorde manier, zolang je maar de juiste keuzes maakt. Als student heb je in Nederland voornamelijk twee opties: een studielening via de overheid of een persoonlijke lening bij een financiële instelling.

Studielening via de overheid

De meest gunstige optie voor studenten in Nederland is de studielening van DUO (Dienst Uitvoering Onderwijs). Deze lening is speciaal ontworpen om studenten te ondersteunen bij het betalen van collegegeld, boeken, en andere studiekosten die gepaard gaan met het volgen van een opleiding. Met een lage rente en flexibele terugbetalingsvoorwaarden is dit veruit de meest voordelige keuze voor studenten die extra financiële hulp nodig hebben.

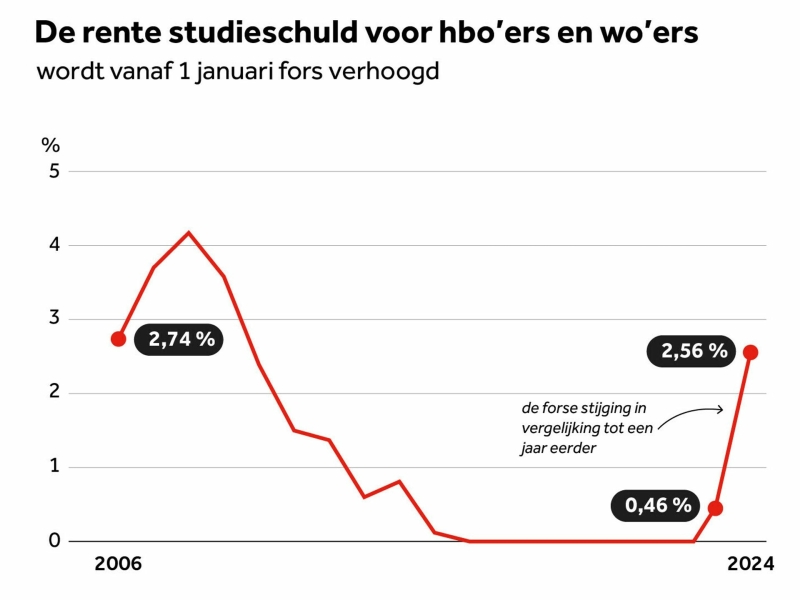

Hoewel de rente bij DUO recentelijk is gestegen naar 2,56%, blijft deze lening veruit de goedkoopste optie voor studenten. In vergelijking met leningen bij banken of andere kredietverstrekkers is de rente bij DUO aanzienlijk lager, wat op de lange termijn een groot verschil kan maken in de totale kosten van de lening.

Bron: NOS

Bron: NOS

Een van de grootste voordelen van de studielening is dat je pas zes maanden na je afstuderen begint met terugbetalen. Bovendien hoef je alleen te betalen als je inkomen boven een bepaalde drempel ligt. Deze drempel is gebaseerd op je persoonlijke financiële situatie, waardoor de lening minder belastend is als je na je studie niet direct een goedbetaalde baan vindt.

Daarnaast kan een deel van de lening worden omgezet in een gift als je binnen 10 jaar je diploma behaalt. Dit betekent dat je een deel van het geleende bedrag niet hoeft terug te betalen, wat de financiële druk aanzienlijk verlaagt. Dit is vooral van toepassing op de aanvullende beurs, die afhankelijk is van het inkomen van je ouders.

Het aanvragen van een studielening bij DUO is eenvoudig en kan volledig online worden gedaan via Mijn DUO. Tijdens het aanvraagproces kun je zelf bepalen hoeveel je per maand wilt lenen, met een maximum dat afhankelijk is van je woonsituatie (thuiswonend of uitwonend). Je kunt het leenbedrag ook tussentijds aanpassen als je financiële situatie verandert.

Hoewel de studielening erg gunstig is, blijft het natuurlijk wel belangrijk om bewust te lenen. Probeer niet meer te lenen dan strikt noodzakelijk is om te voorkomen dat je na je studie met een hoge schuld zit. Onthoud dat elke euro die je leent, uiteindelijk moet worden terugbetaald – met rente.

Persoonlijke lening voor studenten

Naast de studielening van de overheid kun je als student ook kiezen voor een persoonlijke lening. Dit kan via banken of online kredietverstrekkers. Deze lening is vaak geschikt voor aanvullende financiering, bijvoorbeeld voor huisvesting of onverwachte kosten. Banken hanteren echter vaak strenge criteria, zoals een goede kredietgeschiedenis of een vast inkomen, waardoor het lastig kan zijn voor studenten.

Een flexibeler alternatief is Saldodipje, een aanbieder van kleine leningen zonder BKR-registratie. Bij Saldodipje kun je bedragen lenen van €100 tot €1.800, met een korte looptijd van 30 tot 62 dagen. Het aanvraagproces is eenvoudig en volledig online, en het geld kan al binnen 24 uur op je rekening staan. Dit maakt het interessant voor studenten die tijdelijk extra financiële ruimte nodig hebben.

Maar let wel heel goed op de voorwaarden: de rente begint vaak vanaf 10%, en een persoonlijke garantstelling is vereist. Dit betekent dat een familielid of vriend garant moet staan voor jouw lening. Door de korte looptijd kunnen de al hoge kosten snel oplopen als je niet tijdig terugbetaalt.

Geld lenen als student moet daarom altijd een laatste redmiddel zijn. Kies bij voorkeur voor de studielening van DUO vanwege de gunstige voorwaarden. Heb je extra financiering nodig? Weeg dan goed af of een persoonlijke lening echt nodig is en zorg dat je de kosten en voorwaarden goed begrijpt. Als je voor een persoonlijke lening kiest, is het belangrijk om aanbieders te vergelijken op rentepercentages, looptijden en bijkomende voorwaarden.

Alternatieven voor geld lenen als student

We hebben eerder in dit artikel al enkele tips besproken om de noodzaak van geld lenen als student te minimaliseren. Toch zijn er altijd meer creatieve en slimme alternatieven om je financiën op orde te krijgen zonder direct een lening af te sluiten. Hieronder zetten we daarom de meest praktische opties voor je op een rij.

Aanvragen van studiebeurzen

Een van de beste alternatieven voor geld lenen is het aanvragen van een studiebeurs. Dit geldt vooral voor studenten met uitstekende academische resultaten of een bijzondere achtergrond. Veel universiteiten en instellingen bieden beurzen aan die je kunnen helpen met collegegeld of andere studiekosten. Het kost wat tijd en moeite om een aanvraag in te dienen, maar het is absoluut de moeite waard als je gratis financiële ondersteuning kunt krijgen.

Lening van ouders of familie

Een onderhandse lening bij je ouders of familie kan een goed alternatief zijn. Het voordeel hiervan is dat er meestal geen hoge rentes aan verbonden zijn. Maak wel duidelijke afspraken over terugbetalingstermijnen en voorwaarden, zodat er geen onduidelijkheden ontstaan. Een schriftelijke overeenkomst kan helpen om alles netjes vast te leggen. Zo blijft de verstandhouding goed, terwijl jij toch de financiële ruimte krijgt die je nodig hebt.

Extra bijbaan of freelance werk

Een bijbaan is een klassieke manier om extra inkomsten te genereren. Tegenwoordig kun je ook flexibel werken via freelance platformen, zoals Upwork of Fiverr. Of je nu talent hebt voor schrijven, ontwerpen, of het bieden van bijles – er zijn genoeg mogelijkheden om extra te verdienen. Hoewel dit wat extra inspanning vraagt, blijf je schuldenvrij en werk je tegelijkertijd aan waardevolle werkervaring.

Kosten besparen

Voordat je denkt aan geld lenen, kijk eerst of je je uitgaven kunt verminderen. Huur bijvoorbeeld een kamer samen met anderen, koop tweedehands studieboeken of gebruik kortingsapps voor dagelijkse boodschappen. Kleine aanpassingen kunnen op de lange termijn een groot verschil maken.

Creatief denken over geld verdienen

Een alternatief voor lenen is niet alleen besparen, maar ook meer verdienen. Kun je bijvoorbeeld spullen verkopen die je niet meer nodig hebt? Of kun je je vaardigheden inzetten om lokaal klusjes te doen, zoals oppassen, tuinieren of helpen met verhuizingen? Creatief denken en actie ondernemen kunnen onverwachte financiële oplossingen opleveren.

Wees slim, werk hard en investeer in jezelf – de voordelen zijn het meer dan waard!

Veelgestelde vragen over geld lenen als student

Als student zijn er natuurlijk veel vragen rondom geld lenen. Hieronder beantwoorden we de belangrijkste vragen, zodat je goed geïnformeerd bent.

1. Wat is de goedkoopste manier om geld te lenen als student?

De goedkoopste optie is een studielening via DUO. Deze heeft een zeer lage rente en flexibele terugbetalingsvoorwaarden. Je betaalt pas terug na je afstuderen, en alleen als je inkomen boven een bepaalde grens ligt.

2. Kan ik geld lenen zonder vast inkomen?

Ja, dat kan, vooral via DUO. Persoonlijke leningen vereisen echter vaak een vast inkomen of garantstelling. Zonder inkomen kan een lening riskant zijn, omdat de terugbetalingen een probleem kunnen worden.

3. Is een onderhandse lening een goede oplossing?

Een onderhandse lening bij je ouders of familie kan voordelig zijn, omdat de rente meestal laag is of ontbreekt. Maak wel duidelijke afspraken over de terugbetaling om misverstanden te voorkomen.

4. Wat gebeurt er als ik mijn lening niet op tijd kan terugbetalen?

Bij een DUO-studielening kun je een inkomensafhankelijke terugbetalingsregeling gebruiken. Bij persoonlijke leningen riskeer je boetes, extra kosten en een negatieve BKR-registratie. Dit kan je financiële toekomst schaden.

5. Hoeveel kan ik lenen via DUO?

Het maximum leenbedrag via DUO in 2025 is ongeveer €1.200 per maand, inclusief collegegeldkrediet. Dit bedrag verschilt per situatie, dus kijk op de website van DUO voor de meest actuele informatie.

6. Is een lening zonder BKR-registratie een goed idee?

Lenen zonder BKR-registratie, bijvoorbeeld via aanbieders zoals Saldodipje, lijkt handig, maar is riskant. De rentes zijn hoog, de voorwaarden streng, en de looptijd kort. Overweeg goed of je deze lening echt nodig hebt en of je op tijd kunt terugbetalen.

Mocht je nog andere vragen hebben, neem dan gerust contact met ons op via onderstaand contact forum of e-mail.